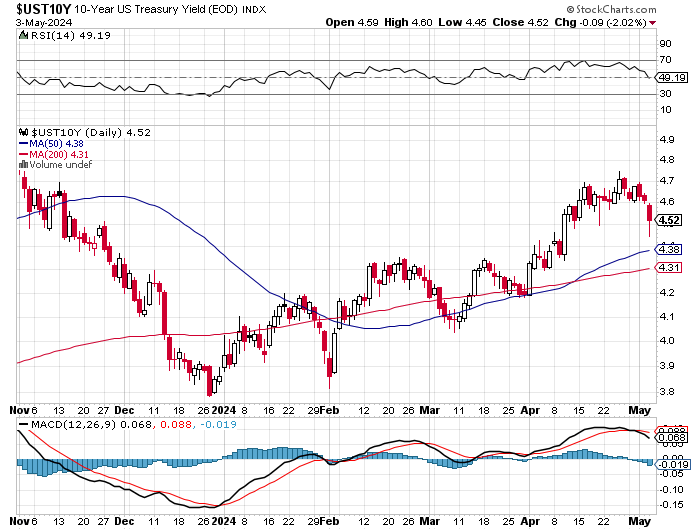

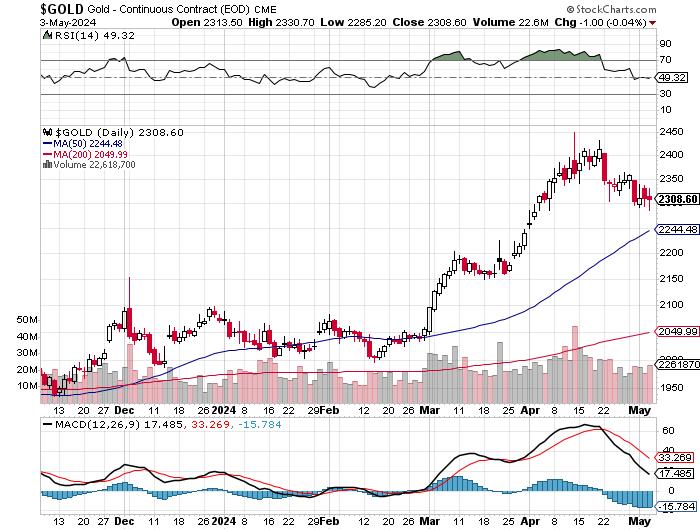

Na een uitstekend 2024 was ook 2025 weer een topjaar voor de edelmetalen. Met een klim van 66% (in dollar) komt het voorbije jaar op de derde plaats qua rendement na 1979 en 1973. Zilver deed het nog een stuk beter en liet meer dan 160% bijschrijven. In euro liggen deze rendementen ongeveer 20% lager omdat de Amerikaanse munt het voorbije jaar fors in waarde daalde tegenover onze Europese eenheidsmunt (en andere valuta). In 2024 was dit nog omgekeerd en lag het rendement in euro hoger dan in dollar.

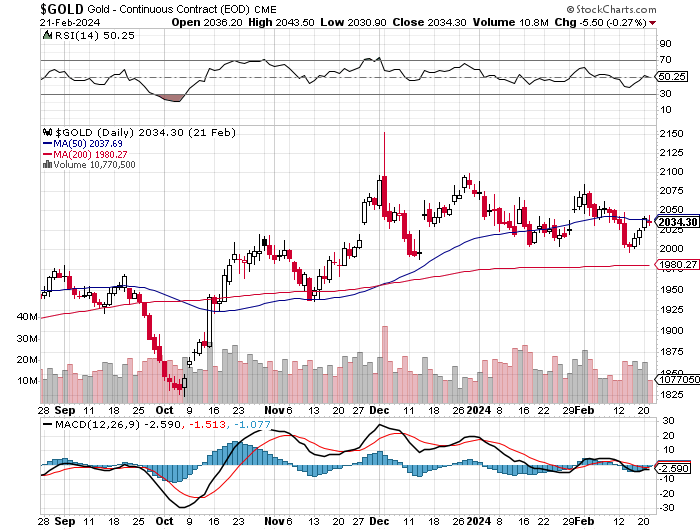

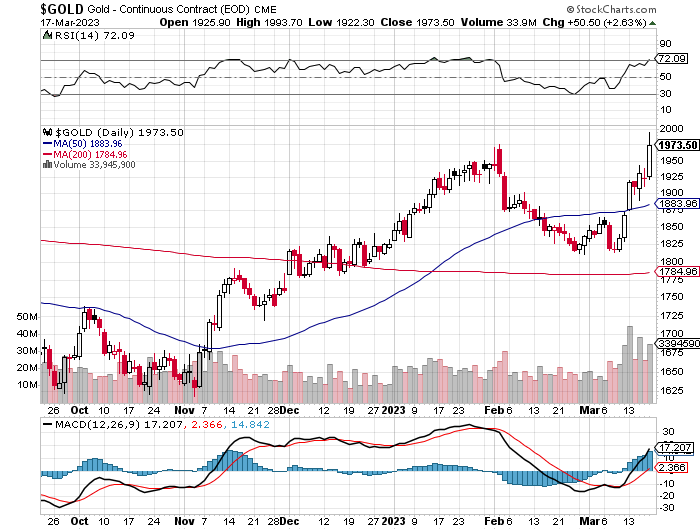

Grafiek: evolutie goudprijs in 2025 in USD (TradingView)

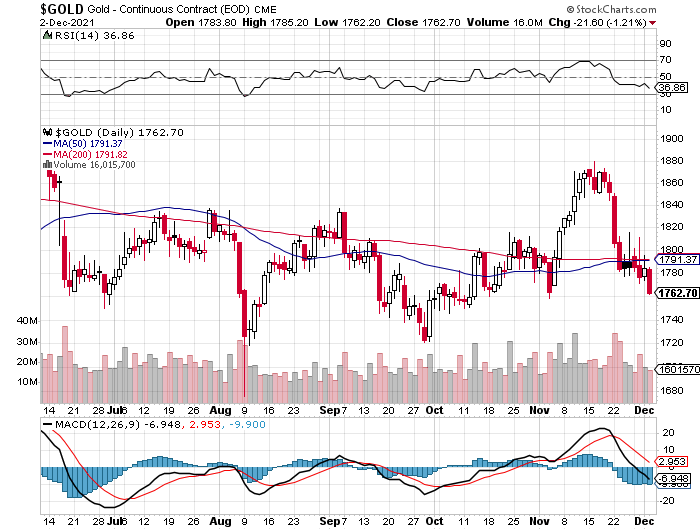

Late sell-off

Ondanks de hoge rendementen over het volledige jaar moeten we toch nog even wat duiding geven bij de forse correctie tijdens de laatste handelsdagen van 2025. Op 29 december werd de goudprijs in enkele uren 5% lager gezet. Maar dit was nog niets in vergelijking met de prijsdaling bij zilver (-10%) en de andere edelmetalen platina (-15%) en palladium (-16%).

De aanleiding van deze daling lag bij de CME Group, het bedrijf achter onder meer de Comex grondstoffenbeurs waar termijncontracten op edelmetalen worden verhandeld. Die verhoogde voor de tweede keer in even veel weken de margeverplichtingen voor investeerders die een positie in goud- of zilverfutures willen openen. Deze keer kwam er 13,6% bij en bedraagt het minimum nu 25000 dollar. Dat is al ruim drie keer zoveel als bij de start van 2025.

Concreet betekent dit dat investeerders per direct (vanaf het ingaan van de regel) meer onderpand moeten voorzien voor hun posities in termijncontracten onder de vorm van liquiditeiten. Deze plotse daling van de beschikbare liquiditeit om nieuwe posities in te nemen, jaagt speculatieve investeerders uit de markt. Wanneer het aantal kopers opdroogt, gaat de markt de omgekeerde richting uit. De timing van de CME Group was heel strategisch gekozen om maximaal effect te hebben omdat er de laatste handelsdagen van het jaar sowieso al veel minder liquiditeit in de markt aanwezig is.

Klassieke truc

Kwatongen op sociale media beweerden dat de agressieve margeverhogingen door de CME (en de vreemde timing ervan) werden ingegeven door een aantal grote Wall Street banken die met hun shortposities tegen zware verliezen aankijken. Een georchestreerde prijsdaling zou hun toelaten om verlieslatende posities (deels) terug te draaien. Deze geruchten zijn niet nieuw, maar het is in de praktijk onmogelijk om concrete bewijzen te vinden die deze zouden staven.

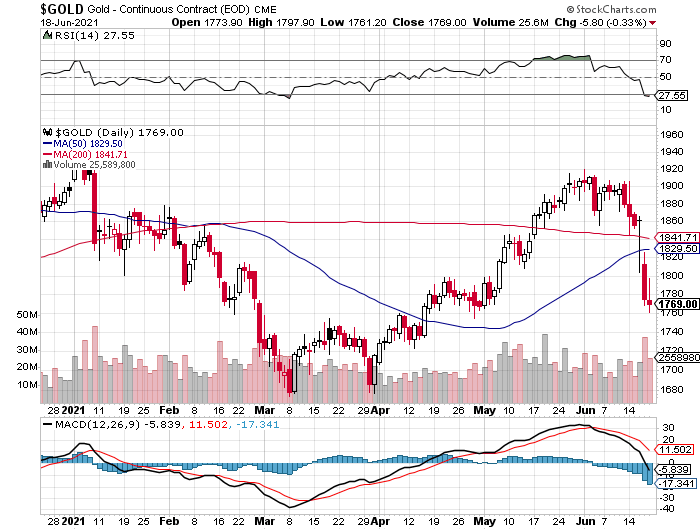

Het is trouwens niet voor het eerst dat een plotse wijziging van de spelregels een halt toeroept aan een parabolische prijsstijging bij goud en zilver. Dat was ook al het geval in 1980 en 2011, toen met strengere liquiditeitsverplichtingen speculatieve investeerders (met succes) uit de markt werden gejaagd.

Ik verwacht dat het effect van de strengere liquiditeitsverplichtingen maar tijdelijk zal zijn. De CME Group kan wel strengere handelsregels opleggen maar ze kan geen zilver of goud bij creëren. Op langere termijn haalt de situatie op de fysieke markt de bovenhand wat prijsvorming betreft.

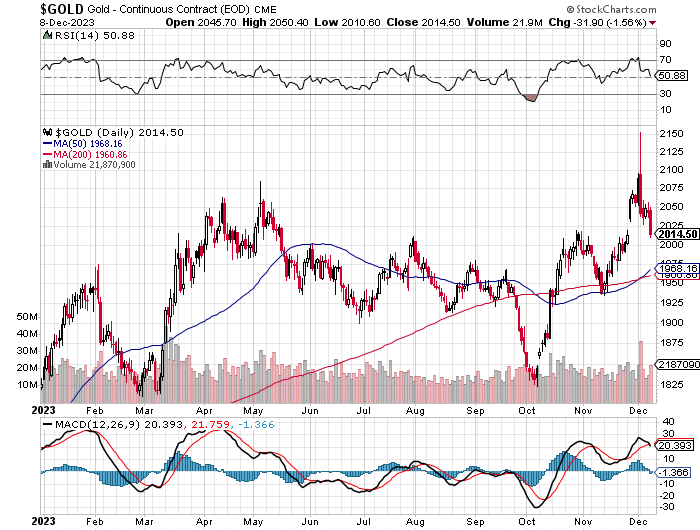

Meer van hetzelfde

Na een jaar met dergelijke uitzonderlijke rendementen wordt het lastig om in 2026 nog beter te doen. Maar dit betekent niet noodzakelijk dat er ook een zware correctie zit aan te komen. Aan de drijvende kracht achter deze prijsstijgingen lijkt op korte termijn geen verandering te zullen komen.

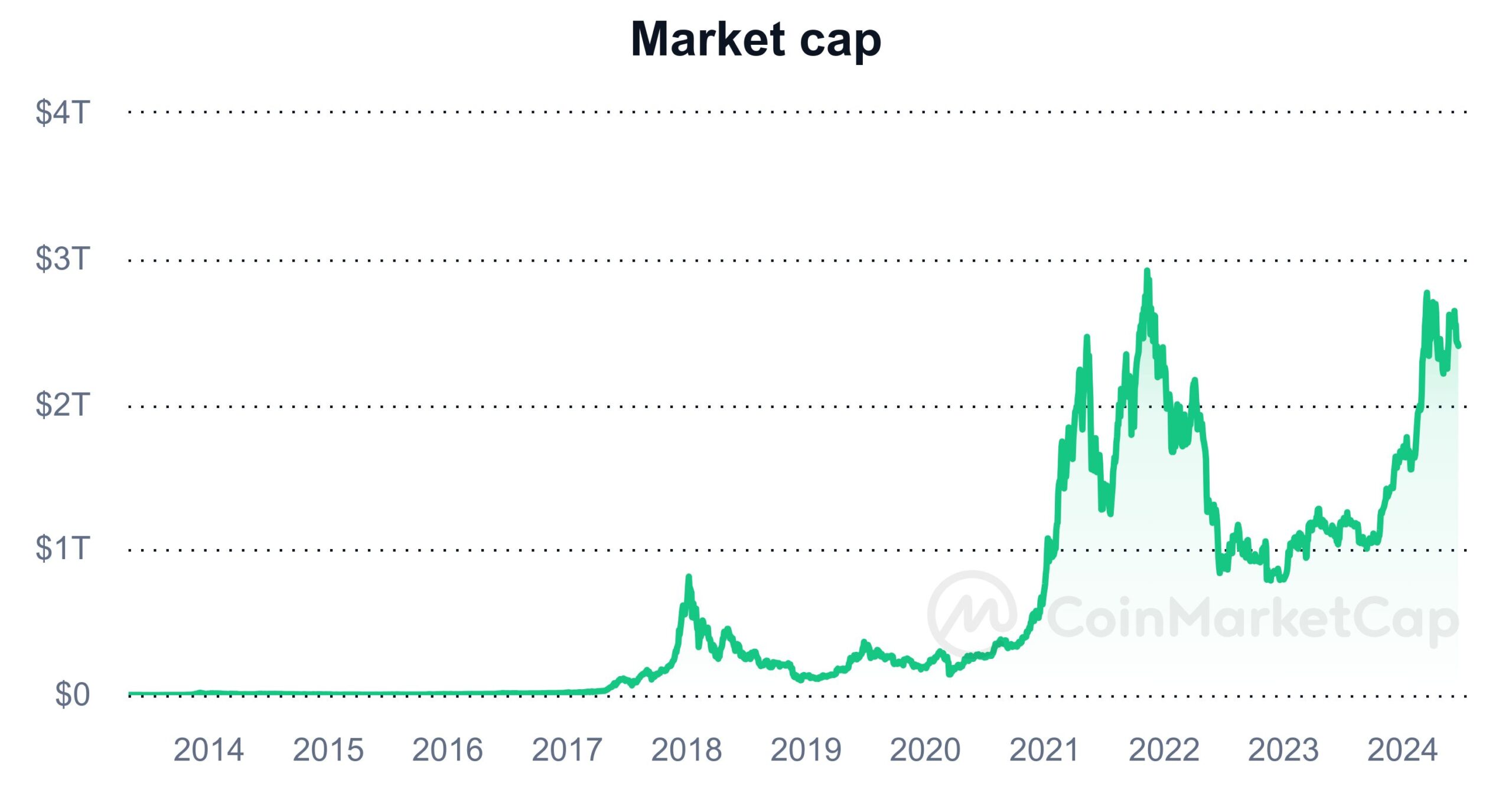

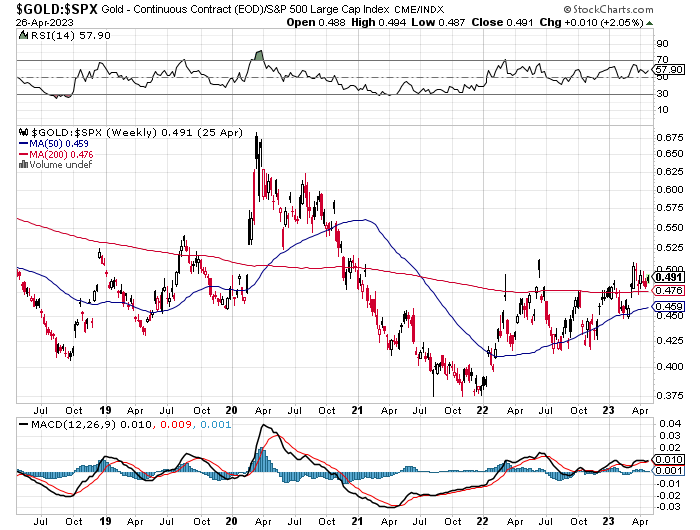

Centrale banken waren ook in 2025 een van de belangrijkste aanjagers de hausse. Het aandeel van goud in de globale valutareserves wordt steeds groter ten nadele van zowel de dollar als de euro. Andere opmerkelijke vaststelling is dat goud steeds meer ‘mainstream’ werd in het financiële systeem. Het voorbije jaar werd bijvoorbeeld op het hoogste niveau openlijk gediscussieerd over een audit van de Amerikaanse goudvoorraad en een revaluatie ervan. Dit was tot voor kort ondenkbaar en wie dit wel op tafel legde, werd meestal als een complotdenker weggezet.

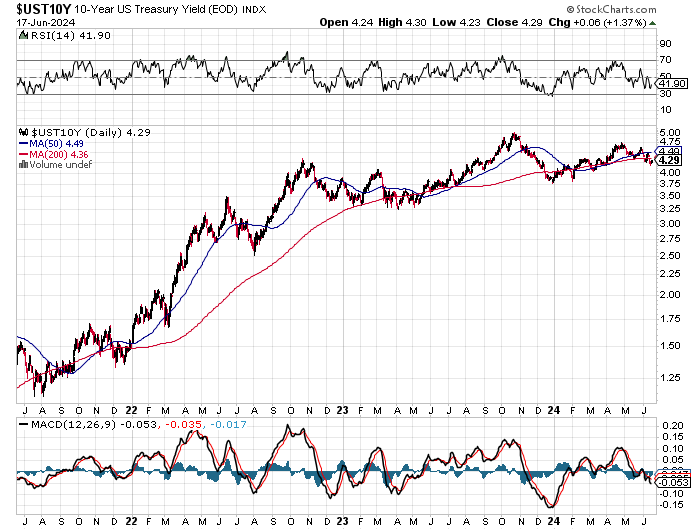

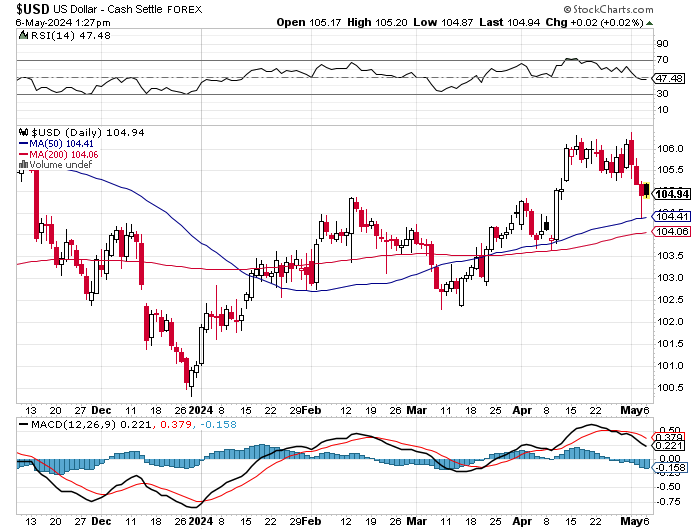

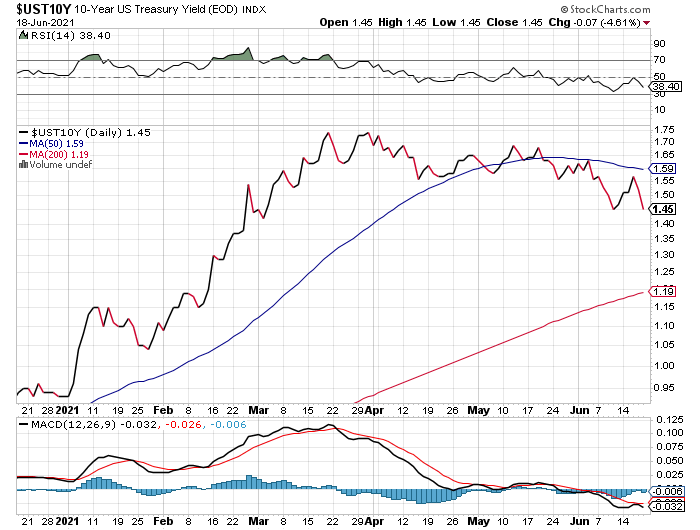

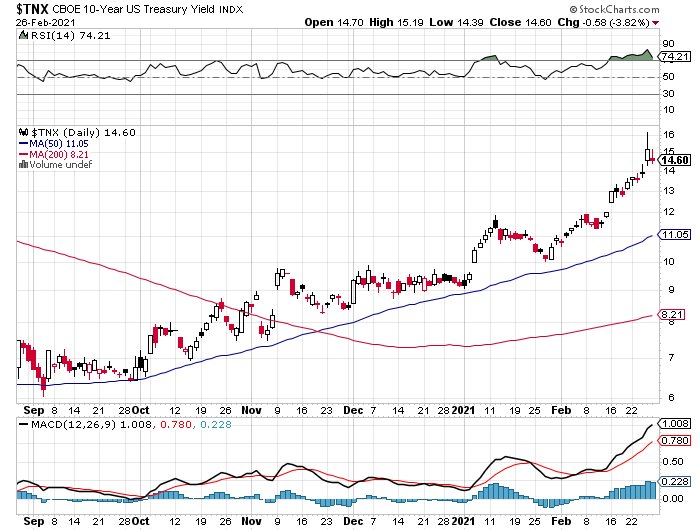

Ondanks de verlaging van de (korte) beleidsrente in de VS bleef de rente op overheidsobligaties met langere looptijden vrij hoog. Die hogere langetermijnrente geeft het signaal dat dat de markt bezorgd is over de aanhoudend hoge inflatie, de oplopende schulden en zorgen over de houdbaarheid van de tekorten op lange termijn. De bezorgdheid gaat in feite over de toekomst van het financiële systeem in zijn huidige vorm en dat is in principe gunstig voor de vraag naar goud. Daar komt in 2026 geen verandering in want de begrotingssituatie zal in de meeste landen nog verder verslechteren. De beste tip voor goud in 2026 is daarom: buy the dips!

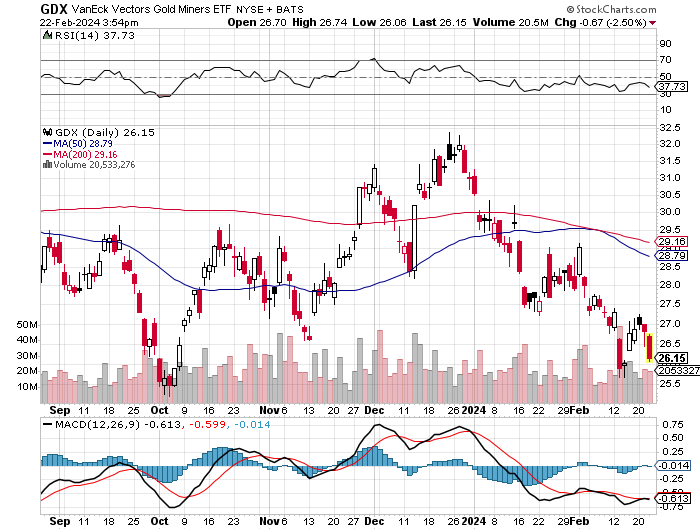

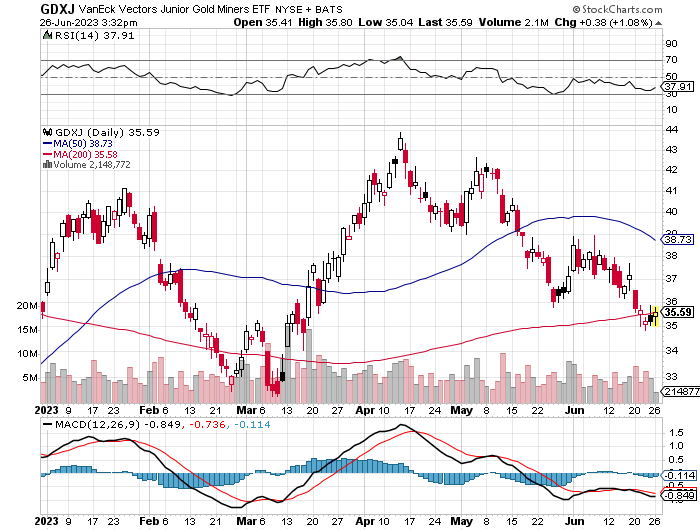

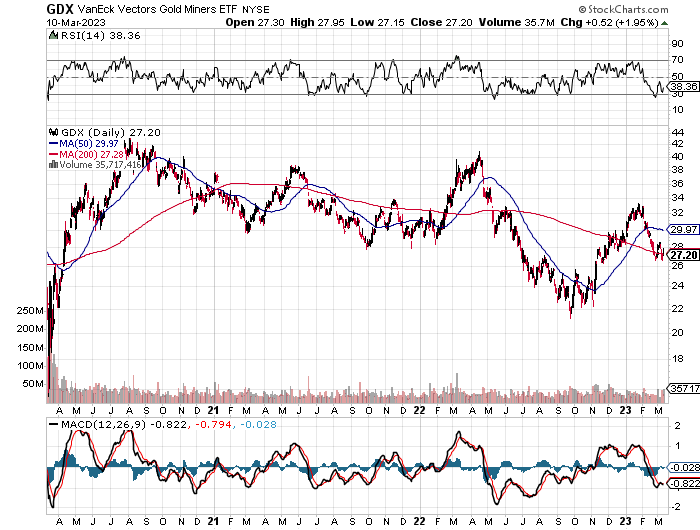

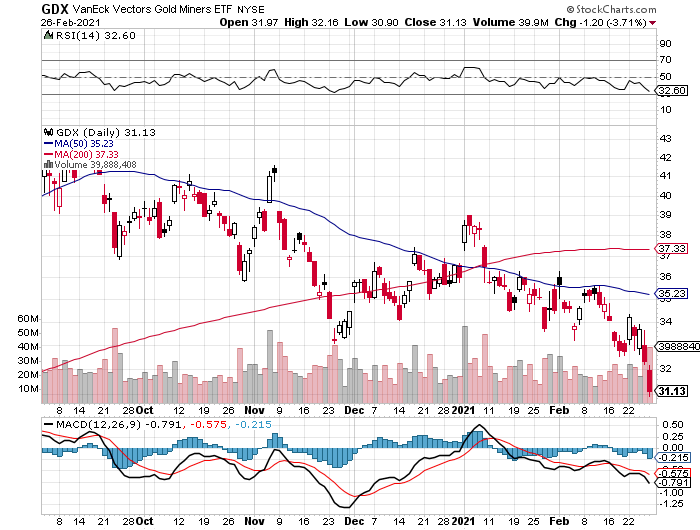

Goudmijnaandelen: nog veel potentieel

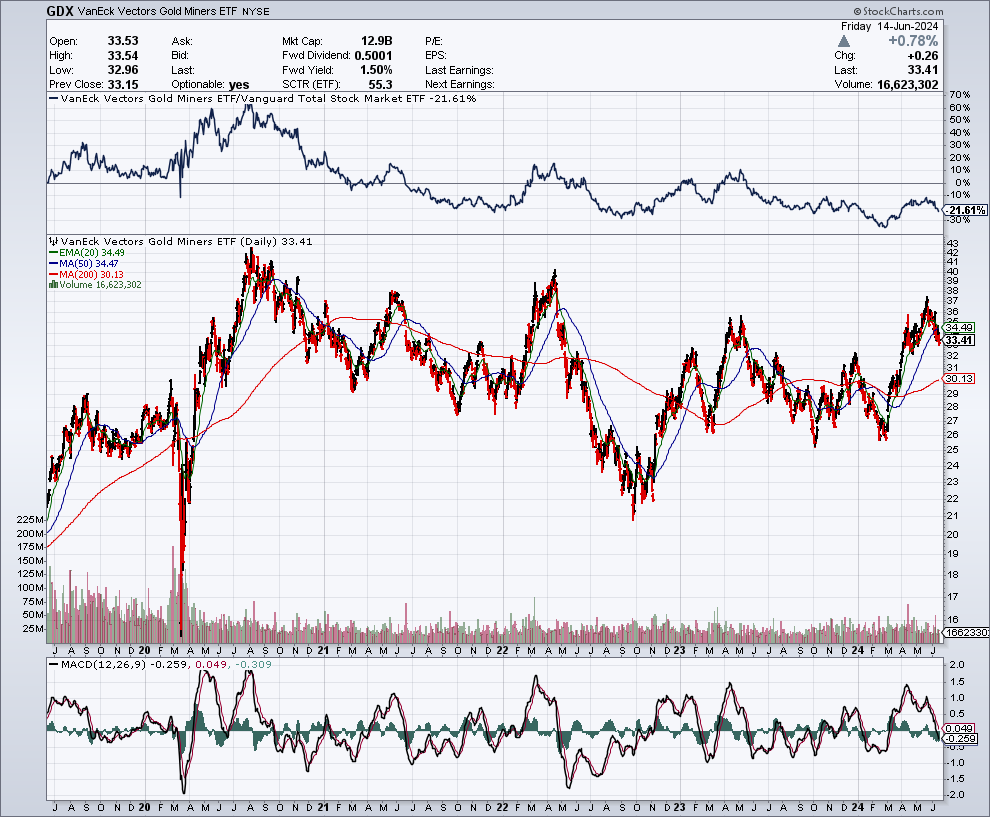

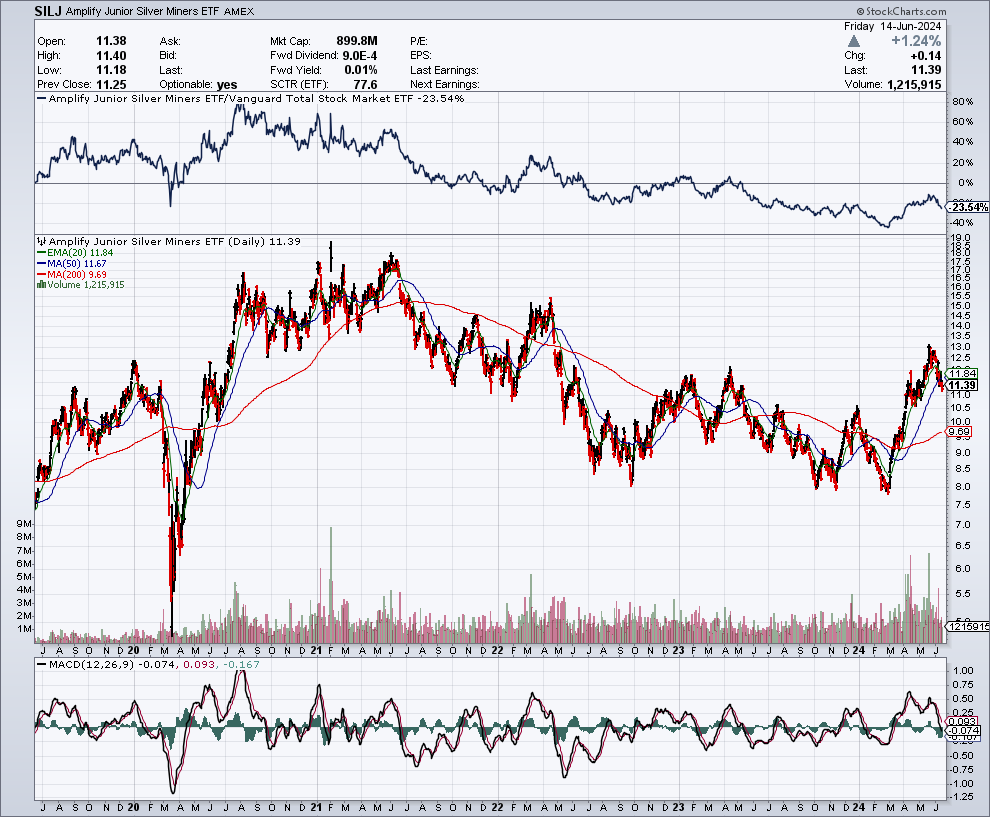

De mijnaandelen kenden een uitstekend jaar met hoge rendementen voor de belangrijkste indexen. Zo liet de Van Eck Vectors Gold Miners index (GDX) 156% bijschrijven. De Van Eck Vectors Junior Gold Miners (GDXJ) deed daar met 169% nog een schepje bovenop. Het rendement van de NYSE Arca Gold Bugs index (HUI) lag met 58% in de buurt van dat van GDX.

Daarbij werd de beste prestatie neergezet door de producenten en royalty- en streamingbedrijven die aan de huidige goudprijzen heel hoge marges en kasstromen kunnen genereren. Verschillende individuele bedrijven deden het daarbij een stuk beter dan de index. Ondanks de hoge rendementen van 2025 is de koek nog lang niet op.

Het laaghangend fruit in verhouding tot de periode ’22-’24 toen de rendementen ondermaats bleven, is intussen wel geplukt. Toch zijn er ook in deze categorie nog een paar achterblijvers die om uiteenlopende redenen nog niet optimaal konden profiteren van hogere prijzen.

Het grootste potentieel zit er bij de developers (projectontwikkelaars) en exploratiebedrijven. In deze categorie loopt het rendement in veel gevallen nog achter op de klim van de goudprijs. In deze categorie is de koersprestatie vooral nieuws-gedreven. Voorbeelden zijn boorresultaten, het verkrijgen van vergunningen, financieringen, een strategische aandeelhouder die instapt,…

Beleggers die wat hulp kunnen gebruiken bij het samenstellen van een gebalanceerde portefeuille met goudmijn- en andere grondstofaandelen verwijs ik naar mijn diensten.