De eerste jaarhelft was er een van verschillende wake-up calls.

Centrale bankiers hielden bijna een jaar vol dat de inflatie een tijdelijk fenomeen was. Nu lopen ze hopeloos achter de curve aan en moeten reuzestappen nemen om dit recht te trekken en de inflatie onder controle te krijgen zonder een recessie te veroorzaken. Wat niet kan en niet zal lukken want de inflatie is niet vraaggedreven maar wel aanbodgedreven. En dat is een verschil van dag en nacht!

De tools van de centrale bankiers helpen bovendien niet tegen inflatie van energie- en voedingsprijzen. Eerst werd Covid als de boosdoener bestempeld en daarna was het Poetin. Een deel van de hoge inflatie is inderdaad het gevolg van tijdelijke factoren maar het grootste stuk is structureel. Veel waarnemers schijnen te vergeten dat de grondstoffenprijzen al voor de inval in Oekraïne in de lift zaten.

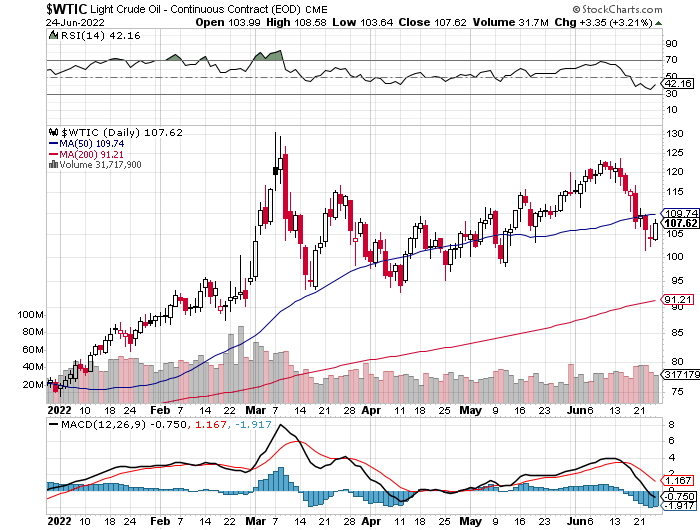

Energie is het beste voorbeeld. Investeringen in fossiele brandstoffen werden het voorbije decennium gedemoniseerd en ook nucleaire energie viel uit de gratie. De ESG-regels beletten institutionele beleggers en grote energiebedrijven om vers investeringskapitaal in de sector te pompen. Dit allemaal op een moment dat er nog geen volwaardige alternatieven beschikbaar waren (en nog steeds niet zijn). De huidige schaarste aan de aanbodzijde is daarvan een direct gevolg. De oorlog heeft dit proces versneld maar deze afloop (hoge prijzen) zat er hoe dan ook aan te komen.

Wen er maar aan want de prijzen gaan niet noemenswaardig zakken. De huidige prijscorrectie bij onder meer olie, koper en andere basismetalen omwille van recessievrees is geen lang leven beschoren. Onvermijdelijk komt binnenkort de aanbodschaarste weer op de voorgrond en dan lijkt een olieprijs van 200 dollar mij een eerder conservatieve prijsschatting.

Niets doen tegen de inflatie is geen optie want daarvoor is de impact op de reële economie en dus de koopkracht te groot. De rente te hoog optrekken is evenmin een optie want dan kunnen de historisch hoge schulden niet langer worden afbetaald. De centrale bankiers zullen verplicht worden om een bocht van 180 graden te maken en weer van verkrappings- naar stimuli-modus te gaan. Mogelijks zelfs nog dit jaar.

Een wake-up call was er ook voor de meeste beleggers. Aandelen en obligaties deden het beiden erg slecht. Investeerders die de financiële markten maar zijdelings volgen, wacht een onaangename verrassing wanneer ze straks het kwartaaloverzicht van hun fondsprestaties in de bus krijgen.

Na 13 jaar van bijna ononderbroken koersstijgingen is de trend gekeerd. De ‘buy-the-dips’ mentaliteit zal moeten omgezet worden in een ‘sell-the rallies’ modus voor wie iets wil verdienen. De gouden tijden van het passief indexbeleggen zijn voorbij. Ook wie dacht dat crypto’s de ultieme ‘safe haven’ waren, staat intussen weer met beide voeten op de grond.

Een andere wake-up call was er voor goudbeleggers. Tenminste zij die dachten dat goud een inflatie-hedge is. Ik heb al tot vervelens toe in verschillende publicaties geargumenteerd dat goud geen inflatie-hedge is maar een systeem-hedge.

Goud moest dit jaar opboksen tegen een stijgende rentecurve (zowel lange als korte rente) en een stijging van de dollar die tegenover de euro naar het hoogste niveau in twee decennia klom. Toch bereikte de goudprijs in euro in maart een nieuw recordniveau, om nadien weer wat terug te vallen.

Van een systeemcrisis is vooralsnog geen sprake. De correctie op de financiële markten verloopt tot nog toe ordelijk en van paniekverkopen is geen sprake. Maar dit kan snel omslaan naar een liquiditeitscrisis waarbij marktpartijen door margin calls alles wat verkoopbaar is tegen welke prijs dan ook van de hand moeten doen. Zie najaar 2008 of nog recenter maart 2020 als voorbeeld.

Ik zeg niet dat het zover komt, maar de mogelijkheid is er zeker en u houdt er best rekening mee. In een dergelijk scenario kan ook goud in eerste instantie mee onderuit gaan om vervolgens explosief te stijgen (cf. 2008 en 2020).

Gelieve aan te melden om het volledige artikel te lezen.