Correlaties tussen de prijzen van verschillende activa zijn heel belangrijk op de financiële markten. Algoritmes die de beurshandel domineren, zijn volgens deze correlaties geprogrammeerd. Wanneer bepaalde van die correlaties na meer dan 20 jaar niet meer opgaan, dan is het wel belangrijk om daar even bij stil te staan.

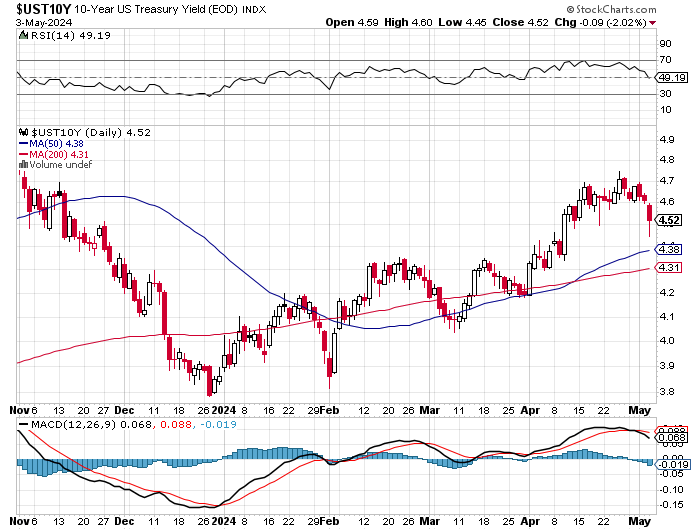

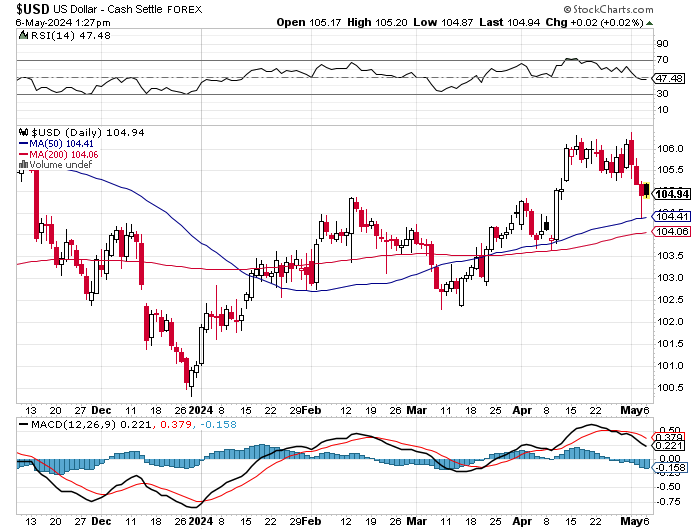

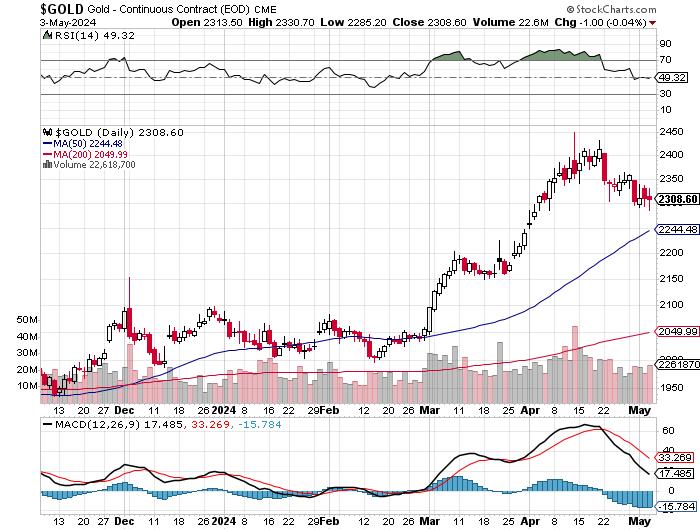

Ik heb het hier concreet over de correlatie tussen de goudprijs enerzijds en de rente en de dollar anderzijds. Een hogere rente is klassiek nadelig voor goud. Dit is logisch, want goud is een niet-rentedragend actief. Goud wordt ook in dollar verhandeld, waarbij een hogere dollar het metaal duurder maakt voor iedereen buiten de Verenigde Staten.

Schuldenvrij actief

De dollarindex (DXY) is dit jaar al 5% gestegen hoewel al sinds eind vorig jaar renteverlagingen in het vooruitzicht worden gesteld. Daarnaast zit ook de langetermijnrente in de lift. Beide elementen zijn nadelig voor goud maar toch noteert het gele metaal in vrijwel alle valuta tegen een (nominale) recordprijs. In dollar kwam er dit jaar al 12% bij, in euro 15% en in valuta die het nog slechter deden zoals de Japanse yen zelfs 22%.

Maar wat is nu de oorzaak van deze (tijdelijk) gebroken correlatie die al sinds vorige eeuw stand hield? Ik zie er verschillende. Ten eerste is een duurdere dollar een automatisch gevolg van de oplopende rente. Hoe hoger de rentevergoeding, hoe meer geld er naar die munt vloeit. En al zeker als het over de wereldreservemunt (dollar) gaat. Dus moeten we maar naar één parameter meer kijken. Waar komt de hoge (langetermijn)rente vandaan als de inflatie afneemt en de centraal bankiers renteverlagingen in het vooruitzicht stellen?

Het antwoord ligt bij de hoge schuldpositie van in hoofdzaak de overheden. Een oplopende rente maakt de totale rentelast op die schuld steeds zwaarder om te dragen. Daarvoor moeten nieuwe schulden worden uitgegeven wat een vicieuze cirkel in gang zet. De markt gaat een steeds hogere rentevergoeding eisen om dat risico te compenseren. Goud levert geen rente op maar er zijn ook geen schulden aan verbonden. Alle valuta verliezen bijgevolg in waarde tegenover de dollar.

Het Westen is nog niet wakker

Wie dat beter dan wie ook beseft, zijn de centrale banken zelf. Zij hebben al twee jaar op rij een recordhoeveelheid fysiek goud aangekocht. Die moeten dienen om het waardeverlies van de andere valuta die deel uitmaken van de reserves te compenseren. De centrale bank van China neemt daarbij het voortouw en wordt ook gevolgd door de private investeerders. Naar de redenen daarvoor moet niet ver worden gezocht: de Chinese aandelenmarkten doen het slecht, de lokale munt verlies in waarde tegenover de dollar en om het plaatje te vervolledigen is er ook nog een vastgoedcrisis. Geen verrassing dus dat goud in trek is.

In het westen gebeurt dit vooralsnog niet en zijn de fysieke ETF-stromen nog steeds negatief. De gemiddelde westerse particulier heeft de boodschap dus nog niet begrepen. De rol van de westerse particulier op de goudmarkt wordt steeds onbeduidender. Het zwaartepunt is al langer naar het oosten verschoven. Dit wordt duidelijk geïllustreerd door de volumes op zowel de Shanghai Futures Exchange als de Shanghai Gold Exchange.

Nog even iets over de zogenaamde recordprijs van goud. De vorige records uit 1980 (850 dollar) en 2011 (1920 dollar) waren in nominale termen. Het spreekt voor zich dat die bedragen anno 2024 een stuk hoger liggen. Hoeveel hoger? De Inflation Calculator van de Amerikaanse overheid (https://data.bls.gov ). Deze gebruikt de officiële inflatie van de consumentenprijzen (CPI). Dat is een cijfer dat de reële prijsstijging meestal nog onderschat en bijgevolg zeker geen te hoog actueel cijfer oplevert. Welnu, de 1920 dollar van 2011 is er nu 3400 waard en de 850 dollar van 1980 zelfs 3400! Van een top in reële termen is dus nog lang geen sprake.

Kansen bij mijnaandelen

Na een run van meer dan 400 dollar in amper twee maanden tijd is het waarschijnlijk en zelfs wenselijk dat er een consolidatieperiode volgt. De echte kansen liggen dan ook eerder bij de goudmijnaandelen dan bij goud zelf.

De reactie van de goudmijnaandelen op de hogere goudprijs was op zijn zachtst gezegd eerder lauw te noemen. Toch in vergelijking met eerdere prijsstijgingen zoals in 2009-2010, 2016 en 2020. Ook daar zijn verschillende potentiële verklaringen voor. Zo zijn nagenoeg alle activa gestegen (records bij S&P500 en Nasdaq) zodat er niet per se nood was om te diversifiëren. Maar intussen zijn veel aandelen intussen duur maar goud wel spotgoedkoop. Daarnaast is er nu de niet te verwaarlozen concurrentie van crypto’s die er tijdens vorige hausseperiodes van goud niet was, of toch in veel mindere mate. Voor de groep speculatieve momentumbeleggers hebben crypto’s de plaats ingenomen van mijnaandelen waardoor daar nu minder geld naartoe vloeit.

Wanneer de impact van de hogere prijzen op de marges duidelijk wordt, zullen de beleggers vroeg of laat wel volgen. Tenminste, wat de producerende bedrijven betreft. Voor developers (projectontwikkelaars) en exploratiebedrijven blijft het een lastige periode. Dat komt enerzijds door de hoge kapitaalkost (rente!) en anderzijds door de risico-aversie tegenover deze bedrijven. Maar door de hogere goudprijs wordt hetgeen in de grond zit wel steeds meer waard. Dus met bedrijven die een goed project kunnen voorleggen, komt het wel goed. Royaltybedrijven met voldoende financiële slagkracht die goed aan het opletten zijn, kunnen van deze situatie profiteren door bij lucratieve projecten de rol van financier op zich te nemen. Beleggers mogen zeker ook deze categorie niet uit het oog verliezen.

Elke individuele portefeuille is maatwerk omdat er nu eenmaal verschillen zijn in omvang, beleggingshorizon en risicotolerantie. Voor een screening van een bestaande portefeuille of het samenstellen van een nieuwe selectie op basis van uw individuele voorkeuren kunt u mij contacteren op koen@element79.be .

Gelieve aan te melden om het volledige artikel te lezen.