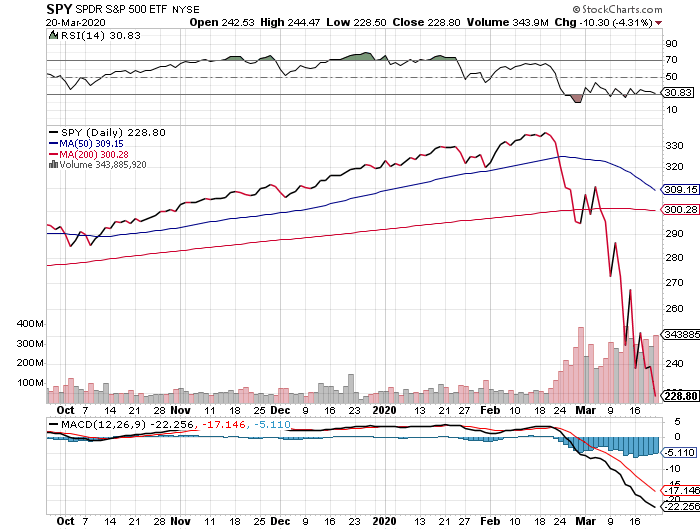

Ik heb de titel van deze tekst bewust gekozen omdat het een van de weinige lichtpuntjes is in wat voor de rest helaas weer geen erg opbeurend verhaal is. Het is amper te vatten dat de beursindexen nauwelijks 4,5 weken geleden nog op een historisch hoogtepunt stonden. Na opnieuw een bloedrode vrijdag bedraagt de correctie van de S&P500 sinds de top van 19 februari intussen meer dan 32%.

De periode 2009-2020 leert ons dat beurzen jarenlang kunnen stijgen zonder noemenswaardige correctie in een omgeving van een erg matige economische groei. Voorwaarde is wel dat de monetaire autoriteiten wat meewerken met een extreem soepel beleid van lage rentes en tonnen liquiditeit. Dit hebben ze gedaan, en hoe!

Perverse effecten

Dit leidde tot perverse effecten als bedrijven die hun volledige kasstromen aanwendden om (peperdure) eigen aandelen in te kopen. Dit was in vele gevallen de belangrijkste motor van de groei van de winst per aandeel. Niet zelden werd er zelfs nog bijgeleend om meer aandelen te kunnen kopen want geld was toch gratis.

Dit alles uiteraard onder impuls van de Raden van Bestuur die hun bonussen, samen met de beurskoers, zagen exploderen. En weet je wat? Wall Street en de beleggers konden hun geluk niet op. Maar kijk nu eens naar de huidige koersen en aanschouw de kapitaalvernietiging die deze inkopen teweeg brachten. Het oogt inderdaad niet fraai. Wall Street vindt het ineens niet meer zo leuk.

De eerste waarschuwingen over scheeftrekkingen dateren al van enkele jaren terug. Maar dan luistert er niemand. Wie enige noties heeft van economische geschiedenis weet dat het altijd zo verloopt.

Trigger

Want vergis u niet: corona of Covid-19 is niet de oorzaak maar enkel een trigger. Die kon basically om het even wat zijn maar nu gaat het dus om een pandemie. Dat de schade zo zwaar is, heeft enkel te maken met het feit dat de markt voorheen al zo hoog stond.

Laat me er nog eens de geschiedenis bijhalen. De Spaanse Griep in 1918 was medisch gezien een stuk erger (in verhouding hogere sterftecijfers) maar had een veel minder grote impact op de markten. Idem met SARS in 2003. Hoe komt dat? Heel eenvoudig, omdat de markten toen net uit een periode van jarenlange dalingen kwamen: respectievelijk na de Eerste Wereldoorlog en de dotcom-crisis. Nu slaat Covid-19 toe op een moment dat de beurzen op een historisch hoogtepunt noteren.

Dit gezegd zijnde, vorige week kondigden verschillende grote namen op Wall Street aan hun shorts te zullen coveren, al dan niet met een toekomstig shortverbod in het achterhoofd (zie verder). De monetaire en fiscale bazooka van de Fed hadden we al gehad. Wanneer ook Lagarde donderdag om middernacht 8 jaar na voorganger Draghi haar ‘whatever it takes’ ECB-moment via Twitter de wereld instuurde, weet je hoe laat het is.

Bounce

Geen idee hoelang de bounce zal duren. Kan enkele dagen, zijn, een week of een maand (al lijkt dit laatste me wel erg onwaarschijnlijk). Daarna gaat de economische realiteit rond de impact van corona (ook in de VS!) het terug overnemen en kan de markt aan zijn volgende ‘leg down’ beginnen.

De nominale cijfers zijn in feite van geen belang. Wat telt, is de evolutie in reële koopkrachttermen. Ik schrijf dit omdat de nieuwe ronde monetaire versoepelingen onvermijdelijk inflatoir is en in geval van verdere uitbreiding van het helikoptergeld-concept zelfs hyper-inflatoir.

Maar dat is een ander verhaal dat ik voor later zal houden.

Verduidelijking

Ik kom nog even terug op mijn pleidooi om de markten tijdelijk te sluiten.

Aan de reacties die ik kreeg was te merken dat niet iedereen deze oproep even goed heeft begrepen 😉 De toon was dat men de markten zijn gang moet laten gaan om tot een juiste prijsvorming te komen.

Maar dat is nu net ‘the clue’: er is momenteel door verschillende omstandigheden geen correcte prijsvorming mogelijk!!

Ik geef enkele voorbeelden om dit te illustreren. De Vanguard Total Bond Market ETF is een van de grootste obligatie ETF’s ter wereld met een omvang van 50 miljard $. De discount van de ETF-prijs tegenover de intrinsieke waarde (gezamenlijke waarde van alle obligaties die de ETF-index vormen) bedroeg vorige week meer dan 6%.

Normaal worden verschillen door de trading desks van de banken weg-gearbitrageerd vanaf het moment dat deze 1% of meer bedragen (er zijn namelijk ook hedgingkosten).

Dat de discount nu kan oplopen tot 6%, komt door de extreme volatiliteit. Beleggers die een ETF kopen, verwachten dat de prijs ervan de evolutie de onderliggende waarde zo goed als mogelijk schaduwt. Een afwijking van meer dan 6% bij een ETF van dergelijke omvang is totaal onacceptabel.

De ETF van Vanguard is trouwens geen alleenstaand geval. Bij de Van Eck Vectors High Yield ETF bedraagt de discount 5%.

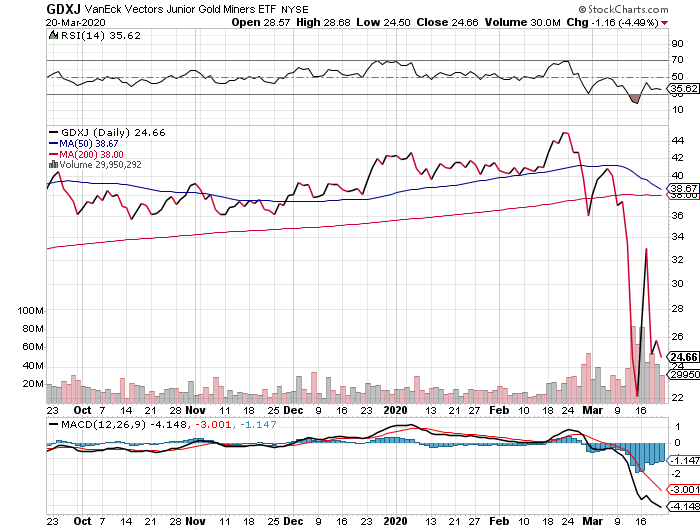

Een nog extremer voorbeeld is dat van GDXJ of de Van Eck Junior Gold Miners index. Die noteerde vorige week met een korting van 20% (!) op de intrinsieke waarde. Dus de gezamenlijke waarde van de onderliggende aandelen was een vijfde hoger dan die van de ETF! Efficiënte markten zei u?

En zo zijn er nog wel meer anomalieën. Margin calls, traders die wettelijk van thuis uit geen markt mogen maken en de talrijke handelsonderbrekingen door ‘circuit breakers’ wanneer er weer eens een marktlimiet wordt overschreden, maken een correcte prijsvorming onmogelijk.

Sorry maar ik noem dit geen markt meer. In deze omstandigheden heeft traden geen enkele zin.

Geen eenvoudige oplossingen

Er zijn in feite maar 2 mogelijkheden.

Ofwel houdt men de markten open en aanvaardt men in het geval van een verdere ongecontroleerde daling de gevolgen op de reële economie. En die zullen niet min zijn met o.a. faillissementen, gedwongen ontslagen etc.

Ofwel sluit men de markten een tijdje tot een correcte prijsvorming terug mogelijk is. Dat beleggers intussen niet meer aan hun geld kunnen, is maar een flauw tegenargument.

Om te beginnen wordt men verondersteld om enkel te beleggen met geld dat een tijdje gemist kan worden. Is dit door omstandigheden toch niet het geval, dan is het perfect mogelijk om leningen toe te staan met een beleggingsportefeuille als onderpand. Kwestie van afspraken met het banksysteem. Op die manier blijft de liquiditeit gewaarborgd.

Geen van beide opties is op zich ‘goed’ of ‘fout’. Het gaat erom of men bereid is te leven met de gevolgen van deze of gene keuze. Nu laat men alles op zijn beloop en hoopt men op het beste, zonder zich voor te bereiden op het slechtste. Sta me toe dit bepaald geen slimme strategie te vinden.

Toch ziet het er niet naar uit dat er op korte termijn een sluiting komt. De Amerikaanse Minister van Financiën Mnuchin liet verstaan dat men er alles zal aan doen om de markten open te houden.

Onder ‘alles’ moet u verschillende lapmiddelen verstaan die de ongecontroleerde koersdalingen moeten stoppen of minstens tijdelijk verzwakken. Het kan daarbij gaan over een verbod op shorten, een verbod op inverse en leveraged ETF’s en een verbod op put-opties (wellicht alles tesamen).

Allemaal recepten waarvan het niet zo verre verleden (2008) ons leert dat ze NIET werken. Wat niet wegneemt dat men het nog een keer zal proberen…

En dus bestaat de kans dat men wanneer deze maatregelen weer niet werken alsnog de markten zal moeten sluiten. Maar tegen dan is het kalf (de reële economie) waarschijnlijk al helemaal verdronken.