Centrale banken en overheden zijn in een nooit eerder geziene stimuli-modus. Daarbij houden de centrale bankiers de rente laag met massale obligatie-inkopen en delen de overheden volop geld uit aan alle ‘getroffen’ sectoren en bevolkingsgroepen.

Deze cocktail wordt door de financiële markten fel gesmaakt met aandelenindexen en crypto-koersen in de buurt van historische hoogtepunten. Ook verschillende grondstoffen mochten zich laven aan de geldbeker met meerjaarse hoogtepunten voor onder meer koper en ijzererts terwijl ook de energieprijzen weer in de lift zitten.

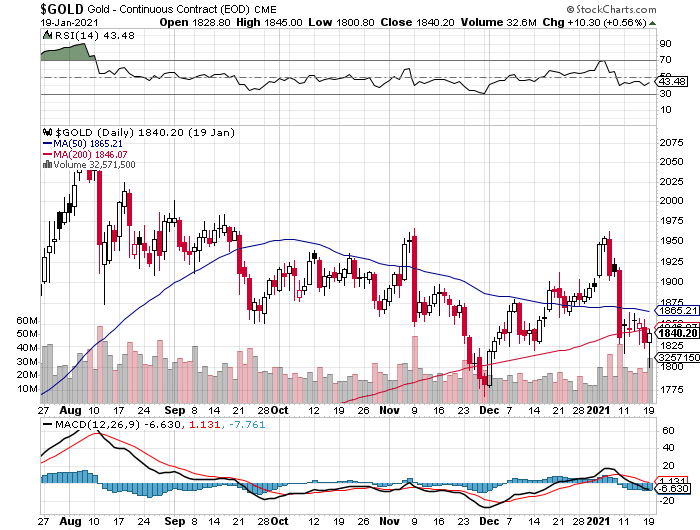

Goud mag voorlopig niet meespelen. Een uitstap tot 1960 dollar kort na de jaarwisseling wekte even de hoop dat een aanval op het record van vorige zomer zou worden ingezet maar die werd door bepaalde spelers op de termijnmarkt snel de kop ingedrukt. Goud werd voor de zoveelste keer genadeloos afgeklopt en stond in geen tijd ineens 150 dollar lager.

Er valt voor elke beweging op de financiële markten wel een uitleg te verzinnen. Kijk maar op de financiële nieuwssites. Een reden die de ene dag wordt gebruikt om een stijging te verklaren, wordt een dag later zonder verpinken ingezet om een daling uit te leggen.

In het geval van goud zou men kunnen kunnen verwijzen naar de rente op de tienjarige overheidsobligatie. Die is sinds deze zomer ruim verdubbeld van 0,5% naar 1,1%. Omdat er voorlopig nog geen stijging is van de inflatie, stijgt de reële rente. Al is dit heel relatief, want stijging betekent in dit geval gewoon minder negatief.

Toch is de kans klein dat de recente correctie een voorbode is van een zwak 2021 voor goud. De onderliggende macro-economische situatie blijft namelijk extreem gunstig voor het gele metaal. Dit neemt niet weg dat een verdere consolidatie of zelfs bijkomende prijsdaling op korte termijn mogelijk blijft. Een beetje dollar-peptalk om de schijn hoog te houden en het is zover.

Mijn advies is om u over die stuiptrekkingen weinig zorgen te maken. We zitten dit decennium in een buy-the-dip modus voor goud waarbij elke correctie een extra koopkans is.

De centrale banken met voorop de Fed zitten tussen hamer en aambeeld. De rente te ver laten oplopen kan niet. Daarvoor zijn de schulden te hoog en stijgt het risico op een crash van de aandelenmarkten. Anderzijds is blijven bijprinten op termijn nefast voor de waarde van de munt. Op de duur moeten de centrale banken alle uitgegeven schuld zelf opkopen (schuld monetisatie) er daaraan gaat zelfs een wereldreservemunt ten onder.

Een gunstig neveneffect van de daling van de goudprijs is dat ook de mijnaandelen weer interessant zijn geworden. Ik wees er vorige zomer al op dat de waarderingen in veel gevallen te ver doorgeschoten waren. Zij die een beroep doen op Element79 Premium hebben zich die winstnemingen toen alvast niet beklaagd. Het instapmoment is nu alvast gunstiger, maar hangt af van bedrijf tot bedrijf.

Gelieve aan te melden om het volledige artikel te lezen.