Geen radiostilte hier, maar wel een gezellige drukte. Vandaar een iets langere periode tussen de opeenvolgende bijdragen.

Ik heb wat goud betreft vorige week nog eens een en ander op een rijtje gezet voor de vrienden van IEX. Misschien is deze tekst wel enkele minuten van uw tijd waard.

Uitbraak?

Wordt er binnenkort kleur bekend op de financiële markten? Het zou stilaan eens tijd gaan worden. De bear-market rally op de beurzen begint vermoeidheidsverschijnselen te vertonen. Ook de dollarindex (DXY) blijft rond 100 hangen en goud geraakt al maanden niet overtuigend voorbij de 1700$ grens. Meestal is het zo dat hoe langer prijzen of indexen in een smalle vork bewegen, hoe heftiger de uitbraak achteraf (hoger of lager).

Ik heb de voorbije weken al een paar keer verwezen naar het 61.8 Fibonacci-retracement level als weerstandsniveau voor de S&P500. Dit ligt op 2935 punten en de index is er welgeteld één keer in geslaagd om boven dit niveau af te sluiten (29 april) en twee keer bijna (8 en 11 mei).

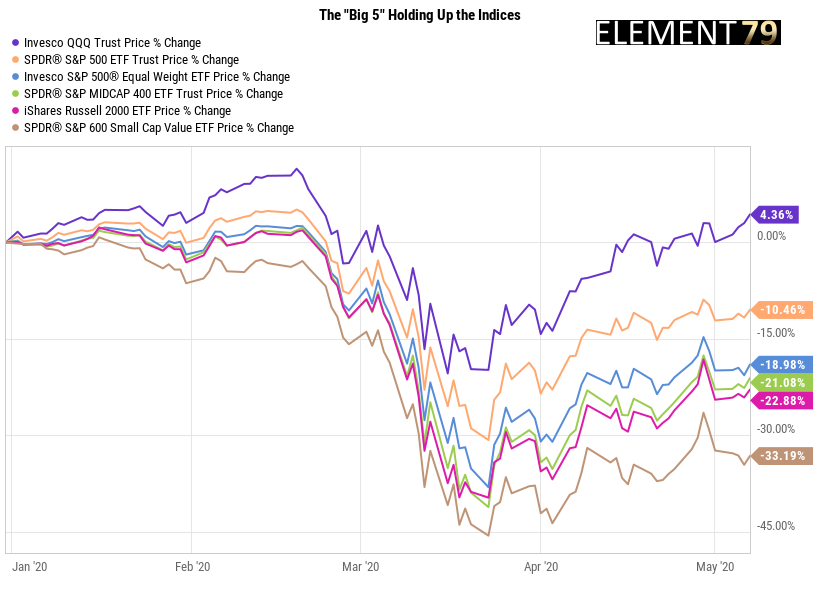

Nu moet u weten dat 5 aandelen voor 20% van de S&P500 instaan ( en de 495 andere bijgevolg maar voor 80%). In de Nasdaq 100 is de scheeftrekking nog veel groter met een aandeel van 45% (en de 95 andere dus slechts 55%).

Het gaat om Facebook, Apple, Amazon, Alphabet (Google) en Microsoft. Laat het nu net die aandelen zijn die de voorbije weken terug extreem hard zijn gestegen en op nieuwe recordniveaus afstevenen (of die zelfs al bereikt hebben).

Ontoerekeningsvatbaar?

Maar intussen staan de brede Midkap-indexen wel ruim onder water. Wanneer ik het vroeger vaak had over de disconnect tussen de reële economie en de financiële economie (de activaprijzen dus), dan hoorden velen het donderen in Keulen en zelfs ver daarbuiten. Ik hoop dat er bij die groep intussen ergens een lichtje is beginnen branden.

Wie op de historische beurstoppen van half februari had voorspeld dat corona, op dat moment al ‘Big in China’, zou uitgroeien naar een globale pandemie, werd al met een scheef oog bekeken.

Voegde je daar aan toe dat 1/de globale economie afstevende op een zware recessie en dat 2/de beurzen niettemin na enkele weken terug op een zucht van hun historische toppen zouden noteren, dan riskeerde je afgevoerd te worden naar het dichtstbijzijnde psychiatrisch ziekenhuis met de diagnose ‘ontoerekeningsvatbaar’.

Toch is het exact dat wat gebeurde. De gemiddelde winstprognoses zijn sinds februari fors neerwaarts bijgesteld. Dit maakt dat de beurzen, die voor de coronacrisis al duur waren, nu peperduur zijn. Het is maar dat u het weet, al is waardering in tijden van extreme centrale bank stimuli niet het doorslaggevende criterium.

Goud naar 800$?

Hebt u al gehoord van ene Henrik Zeberg Jensen? Dat is een econoom die aan de naam te zien uit Denemarken komt. Tot zover niets speciaal maar de man wordt tegenwoordig erg veel opgevoerd in podcasts rond investeren in het algemeen en goud in het bijzonder. Dit heeft Zeberg te danken aan zijn call voor een terugval van de goudprijs naar 800 tot 900$ in de loop van 2020.

Dit is voor velen al genoeg om de man te verketteren. Wat ook gebeurde want Zeberg is op sociale media al weken de pispaal van mensen die hun eigen mening erg belangrijk vinden. Nu is de Deen recent gestart met een eigen nieuwsbrief dus zijn straffe uitspraken moet u ook in deze context zien. Alle publiciteit is dan mooi meegenomen, zelfs negatieve.

Voor alle duidelijkheid: ik geloof ook niet in dat scenario, maar niettemin is het interessant om naar zijn argumenten te luisteren. Wie enkel gelijkgestemden raadpleegt, riskeert een zogenaamde ‘confirmation bias’ en ik verkies een open geest te behouden.

Zeberg is namelijk geen onnozelaar die zomaar wat roept maar er zit zowaar ook een redenering achter zijn prijsdoel. Zelfs al ben je het oneens met de uitkomst, dan nog kan de redenering interessant zijn.

Die luidt dat de deflationaire schok van de corona-depressie dusdanig groot zal zijn dat alle activa verkocht zullen moeten worden. In combinatie met een oplopende $ zou dit nefast zijn voor goud. Een beetje wat er in maart gebeurde toen goud naar 1450$ terugviel dus, maar dan nog veel extremer.

Die kans is niet helemaal onbestaande maar dit is alvast niet mijn basisscenario. Maar zoals ik in mijn tekst voor IEX al schreef, hou ik ernstig rekening met een terugval.

Goudmijnaandelen fully valued

Goud heeft het moeilijk om een doorbraak te forceren en blijft hangen rond de 1700$ grens. Tenminste op de spot market toch want de futuresprijzen zijn weer een ander verhaal dat ik al eens uit de doeken heb gedaan. Vorige vrijdag 15 mei was misschien een uitbraak, maar dit moet nog worden bevestigd.

Ik heb hier eerder al gesproken over de sentiment-index van de goudmijnaandelen (Gold Miners Bullish Percent index). Die blijft al een paar weken op een erg hoog niveau noteren. Op zich niet ongewoon want dat is al vaker gebeurd. Toch voel ik me er niet helemaal goed bij. De voorbije weken is nagenoeg alles gestegen.

Ook de aandelen van bedrijven die er zelfs tegen een gemiddelde goudprijs van 1600$ nog in slagen om er een boeltje van te maken. Dit met dank aan investeerders die geen tijd of geen zin hebben om aan stock picking te doen en dus mandjes goudmijnaandelen kopen in de vorm van GDX(J) of andere trackers.

‘A rising tide lifts all boats’ zegt men wel eens, zelfs de gammele schuiten. Dat klopt, maar zelfs in tijden van klimaatopwarming en stijgende zeespiegels is er nog steeds eb en vloed!

Tegen de huidige goudprijs zijn volgens mij veruit de meeste aandelen (er zijn uitzonderingen) intussen fully valued.

Voor nog hogere waarderingen is een nieuwe push richting de 2011-top van 1920$ (en hoger) nodig. Of een drastische omslag in het sentiment tegenover goud bij de ‘gemiddelde investeerder’ maar dat is nog niet voor morgen (en zelfs niet voor overmorgen).

Het ene goudmijnaandeel is het andere niet en er zijn immense verschillen tussen de big caps, de mid-tiers, de ‘one-mine’ companies, de exploratiebedrijven, de royalty-spelers, etc. Niet alleen qua omvang maar ook qua kapitaalstructuur, liquideits- en solvabiliteitspositie, track record van het management, geopolitiek risico (Tier 1-2-3 locaties) en zo kan ik nog wel een tijdje door gaan.

Nog even er op wijzen dat ik ook portefeuillescreening aanbied waarbij alle posities worden doorgelicht en van commentaar voorzien.

Ook voor de opbouw van een (goud)portefeuille kunt u op mij een beroep doen https://element79.be/premium/.

Contact via de gekende kanalen.

Gelieve aan te melden om het volledige artikel te lezen.