Wanneer de prijs van een bepaald financieel actief in een mum van tijd en zonder enige concrete aanleiding lager duikt, spreekt men van een ‘flash crash’.

Deze flash crashes kunnen overal voorkomen: bij individuele aandelen, op indexniveau, op de valutamarkten en ook bij de grondstoffen. Zelfs bij crypto-currencies als bitcoin en ethereum zijn deze de jongste tijd schering en inslag.

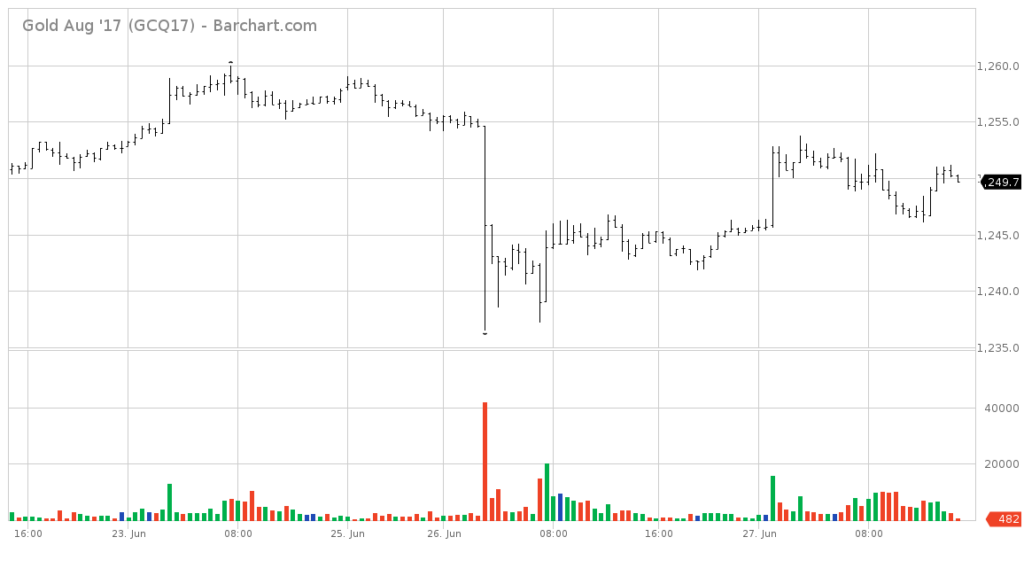

We willen het even hebben over de meest recente flash crash bij goud. Die duwde de prijs van het gele metaal in 1 keer 20 dollar lager. Wanneer Het Laatste Nieuws een daling van de goudprijs als nieuwsitem oppikt, dan moet er wel iets aan de hand zijn zult u denken. Terecht, al is de uitleg die je in de meeste media leest in het beste geval onvolledig en in het slechtste geval ronduit onwaar.

Concreet was op 26 juni een verkooporder van 18149 termijncontracten de boosdoener. Eén termijncontract vertegenwoordigt 100 troy ounce goud. Het order omvatte dus 56 ton fysiek goud met een tegenwaarde van 2,2 miljard dollar.

De meeste media hebben het over een ‘fat finger’ of een verkeerd gelopen order van een ‘onervaren’ trader. Vergeet dat maar. De belangen zijn te groot en er zijn genoeg ‘checks and balances’ in de systemen om dergelijke fouten te vermijden.

Wanneer dergelijk order in de markt wordt geplaatst, dan is dat met opzet zo gedaan. Een ‘normaal’ verkooporder is al op voorhand uitgesloten. Een handelaar die om welke reden dan ook zijn positie wil liquideren, zal dat namelijk aan de beste voorwaarden willen doen en zal niet in één keer alles verkopen in een lege markt.

Dit is nochtans exact wat er die bewuste dag gebeurde door op een tijdstip dat zowel de Amerikaanse als de Aziatische markt dicht was de volledige positie ineens te verkopen. Het order was in minder dan 1 minuut gevuld en de prijs daalde van 1255 naar 1235 dollar.

Wie de goudmarkt van nabij opvolgt, weet dat dergelijke bewegingen lang geen uitzondering zijn. De flash crash van 26 juni was hoe dan ook klein bier in vergelijking met wat er zich in april 2013 afspeelde. Tussen 11 en 13 april werd 250 dollar van de goudprijs geschaafd.

Technisch gezien geen flash crash, gezien de daling gespreid was over 2 handelsdagen, maar wel een opeenvolging van mini-crashes met dezelfde modus operandi als bij 1 grote flash crash. Hoe dan ook was het de grootste daling van de goudprijs sinds 1980 die zorgde voor een klap waarvan de goudmarkt zich nog steeds niet heeft hersteld.

De discussie over de manipulatie van de goudprijs via de termijnmarkten is al lang beslecht. De bewijslast is verpletterend en er werden ook al talrijke boetes uitgedeeld (o.a. aan Deutsche Bank, Barclays,…) die gezien de woekerwinsten die werden gerealiseerd eerder symbolisch waren. Met het betalen van die boetes en de belofte van de banken dat ze ‘het nooit meer gaan doen’, is de kous af. Wat niet wegneemt dat de manipulatiepraktijken nog altijd blijven doorgaan.

Goudbezitters (fysiek) en speculanten in goudpapier moeten in het achterhoofd houden dat dergelijke flash crashes ook in de toekomst nog regelmatig zullen voorkomen. Het enige positief element is dat de impact ervan zowel in tijd als qua prijs steeds kleiner wordt. De fysieke goudstroom blijft intussen naar het Oosten verschuiven en het is uiteindelijk daar waar het om draait.