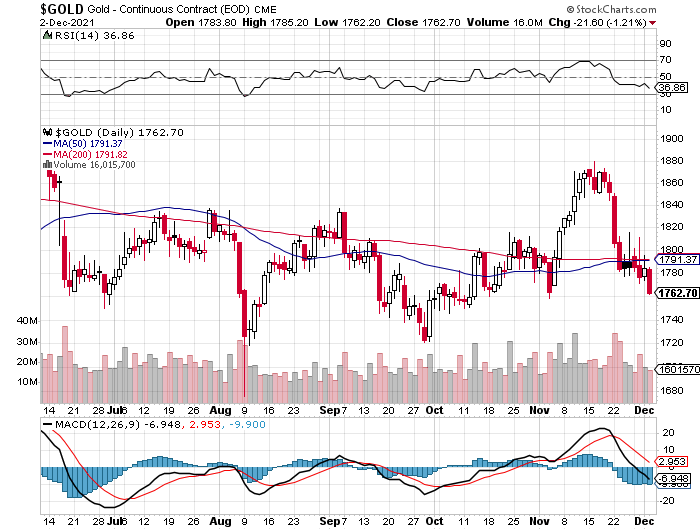

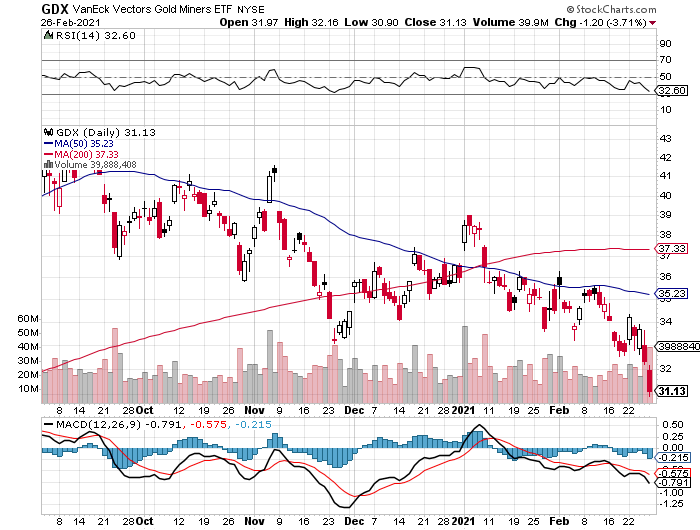

De goudprijs blijft nu al ruim een jaar gevangen in een consolidatiepatroon waarbij de ene na de andere poging tot technische uitbraak gecounterd wordt door een nieuwe terugval richting een steunniveau. Vorige maand was het weer van dat met een klim tot 1870 dollar, maar in geen tijd stond de prijs weer 100 dollar lager.

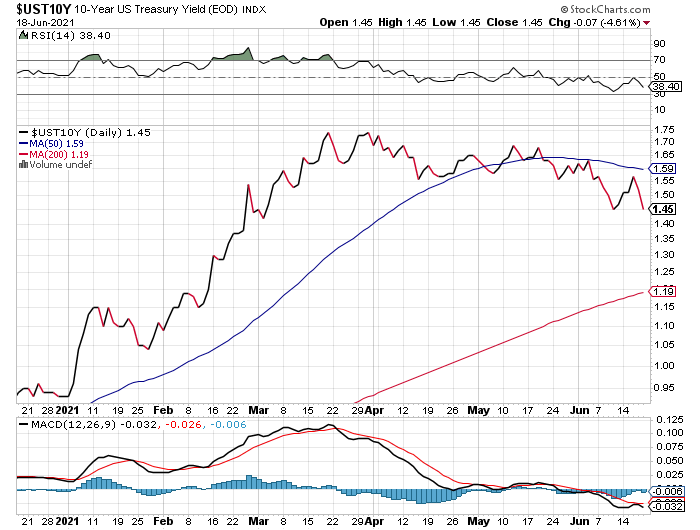

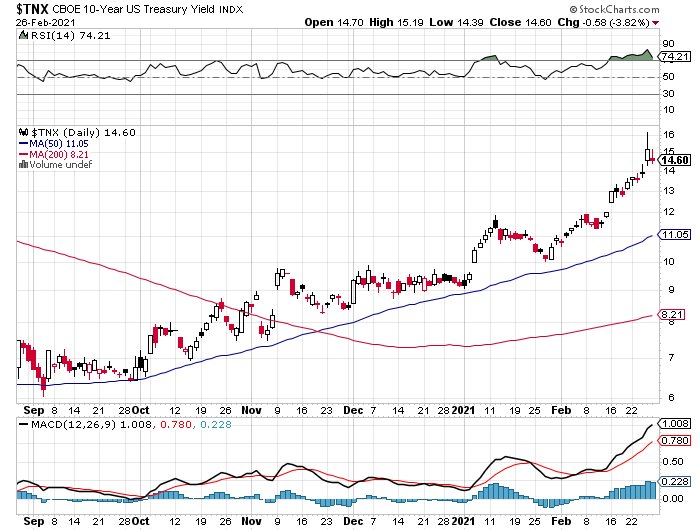

Er wordt door analisten na elke daling wel een uitleg verzonnen maar meestal hoor je exact dezelfde argumenten wanneer een stijging verklaard moet worden. Historisch is er een erg hoge positieve correlatie tussen de evolutie van de goudprijs en de stand van de reële rente. Hoe lager die reële rente (nominale rente min inflatie), hoe hoger de goudprijs.

De inflatie kwam in de Verenigde Staten in oktober uit op 6,2%, het hoogste cijfer in 30 jaar. Met een langetermijnrente van 1,5% is de reële rente dus -4,7%. Een gelijkaardig beeld zien we in Europa. De Duitse inflatie klokte in oktober af op 5,2% en dat was het hoogste peil in 29 jaar. Het gemiddelde van de eurozone bedraagt 4,9% en Belgische cijfer ligt daar met 5,6% nog iets boven.

Het verschil met de VS is dat de langetermijnrente in de meeste Europese landen al negatief is. De reële rente is hier dus -6%. Met andere woorden, van 100 euro vandaag blijft binnen 12 maanden maar 94 euro aan koopkracht meer over. En dan gaan we nog voorbij aan het feit dat het officiële inflatiecijfer de werkelijke stijging van het prijspeil onderschat. Ik denk niet dat dit bij iedereen ten volle is doorgedrongen. Toch zeker niet bij de 300 miljard euro die er op Belgische spaarboekjes staan.

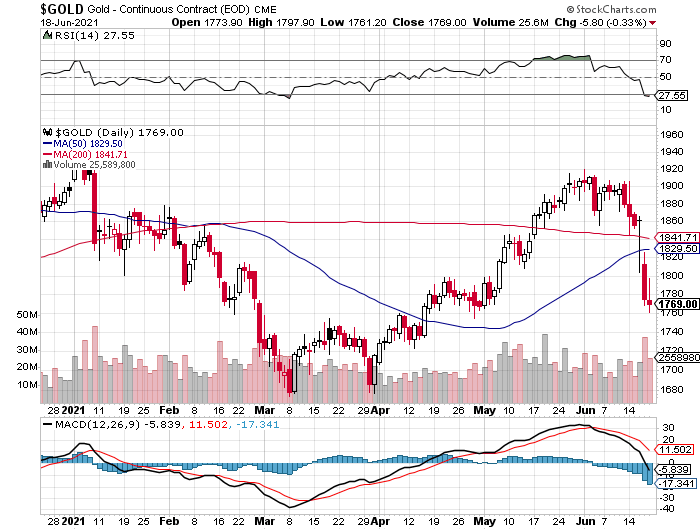

Toch heeft de goudprijs in 2021 de daling van de reële rente volledig genegeerd. Dat is totaal niet logisch, maar met logica alleen koop je niet veel op de financiële markten. Een historisch hoge correlatie betekent namelijk niet dat deze overal en altijd opgaat. Er kan best tijdelijk een periode zijn dat dit niet het geval is. Er zijn dan ook verschillende verklaringen voor de underperformance van goud mogelijk.

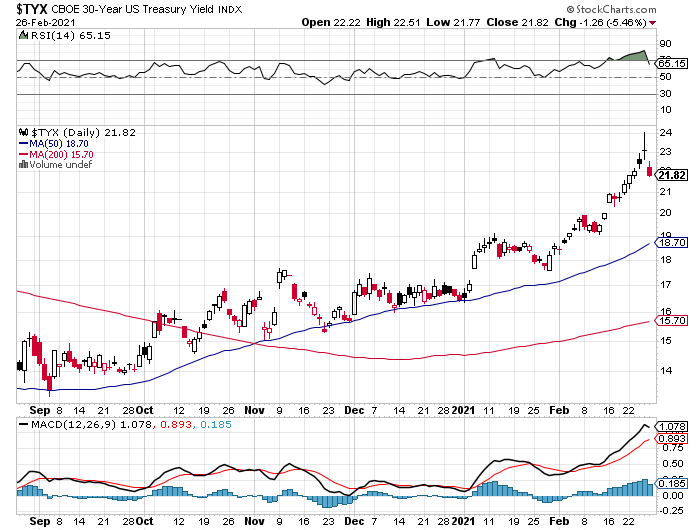

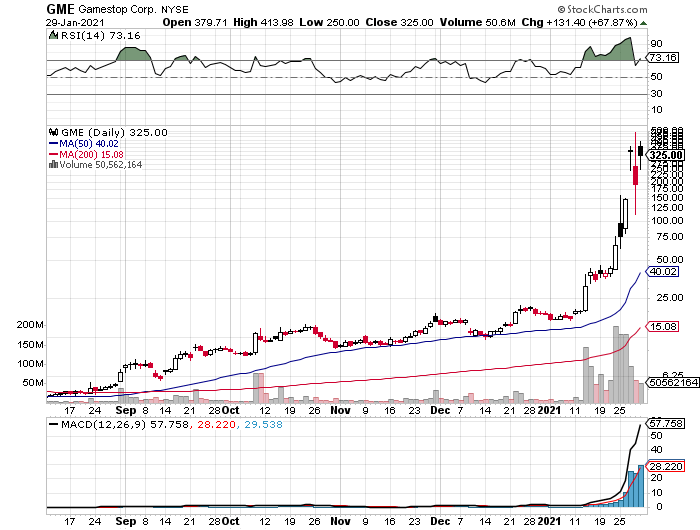

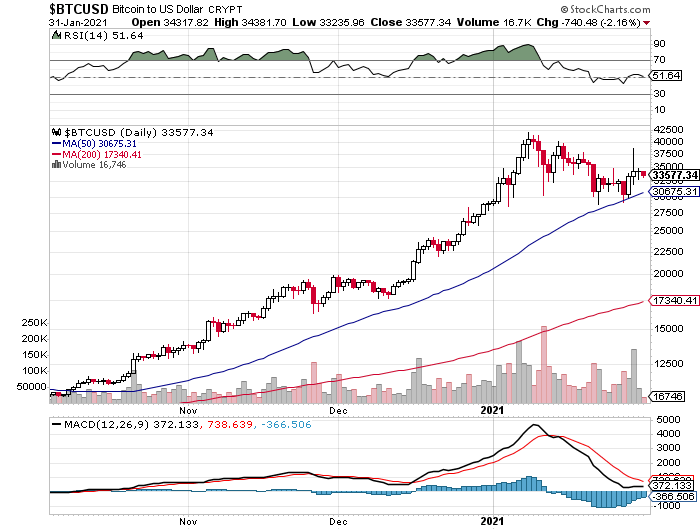

Zo steeg de gecombineerde marktwaarde van alle crypto’s vorige maand boven 3 biljoen dollar. Dat is nog steeds klein bier in vergelijking met de aandelen- en obligatiemarkten maar het is wel een categorie die 10 jaar geleden nog niet bestond. De die-hard gold bugs horen het niet graag, maar het lijdt geen twijfel dat een deel daarvan vroeger naar goudbeleggingen vloeide. Samen met de hoeveelheid goud onder beheer van de fysieke ETF’s namen ook de uitstaande short posities van de hefboomfondsen op de termijnmarkt voor goud (Comex) flink toe.

Goud wordt door institutionele beleggers als hedge-instrument gebruikt. Ik heb het voor alle duidelijkheid over papiergoud (ETF’s en termijncontracten). Nu was er in 2021 weinig nood aan hedging-instrumenten want de aandelenindexen surften van record naar record. Uit cijfers van de World Gold Council (WGC) blijkt dat er tijdens de 10 eerste maanden van 2021 een uitstroom was van 181 ton uit goud ETF’s. Over dezelfde periode in 2020 was er nog een instroom van meer dan 1000 ton. Dat verschil kan tellen.

Het grootste deel van 2021 kon men nog argumenteren dat de hoge inflatie (en dus daling van de reële rente) tijdelijk was. Dit was tenminste het narratief van de centrale bankiers, dat ook door de meeste analisten werd overgenomen. Maar intussen is zelfs Powell op dit ‘transitory’ verhaal teruggekomen. Met andere woorden, de geldontwaarding zal gedurende een langere periode hoger liggen dan de officiële doelstelling van 2% op jaarbasis. Op de volgende Fed-meeting van 15 december wordt wellicht over een versnelde afbouw van de obligatie-inkopen beslist.

Maar wanneer volgen de renteverhogingen? Volgens de CME FedWatch tool komt de eerste er in juni volgend jaar. We zullen eens zien hoe ver ze gaan reiken. Ik denk niet al te ver, whatever de inflatie. Powell probeerde het al eens in 2018 maar moest op zijn stappen terugkeren nadat in het vierde kwartaal van dat jaar de beurzen zwaar onderuit gingen. Stilaan zal in de markt het besef doordringen dat de waarderingen niet eindeloos opgerekt kunnen worden, zeker niet bij een vertragende economie en vertragende winstgroei. Dan wordt goud ineens wel weer aantrekkelijk als hedge.

Ik verwacht daarom voor 2022 een inhaalbeweging voor goud. De kans is zelfs groot dat het gele metaal ergens in de loop van volgend jaar een nieuwe all time high neerzet. Deze voorspelling is trouwens minder spectaculair dan ze lijkt want de top van augustus 2020 ligt maar een goede 15% boven het huidige prijsniveau (en in euro zelfs nog minder).